Bijgaand treft u het maandbericht aan, waarin we onze visie delen over de omstandigheden op de financiële markten. We trachten de verdieping in te gaan, belangrijke onderwerpen voor beleggers aan te kaarten, of recente gebeurtenissen nader te beschouwen.

Waarom Familie Investeringsholdings In Elke Portefeuille Thuishoren

Als investeringsboutique trachten wij ons te onderscheiden door voor onze cliënten unieke beleggingsopportuniteiten aan te bieden. In het illiquide stuk bieden wij bijvoorbeeld regelmatig diverse private equity proposities aan. In het liquide gedeelte trachten wij onderscheidende beleggingsfondsen aan te bieden, zoals het Turtle Creek Equity Fund. Thans onderscheiden wij ons met de familie investeringsholdingsstrategie.

Familieholdings

Familieholdings zijn beursgenoteerde investeringsmaatschappijen van vermogende families, die door de jaren heen hun vermogen hebben vergaard door een onderscheidende handelsgeest en uitgekiend ondernemersinstinct. Deze bedrijven hebben veelal de tand des tijds doorstaan en worden door deze families aangewend om het familiekapitaal op een duurzame manier te investeren en beheren.

Doordat de familie een groot deel van het eigen kapitaal in de holding heeft geïnvesteerd dat op het spel staat (skin in the game), zijn de familiebelangen in lijn met die van de externe aandeelhouders. De holdings investeren doorgaans in een combinatie van beursgenoteerde en private bedrijven, vastgoed en private equity fondsen. Door de aandelen van een holding te kopen, investeer je dus al in een gespreide portefeuille.

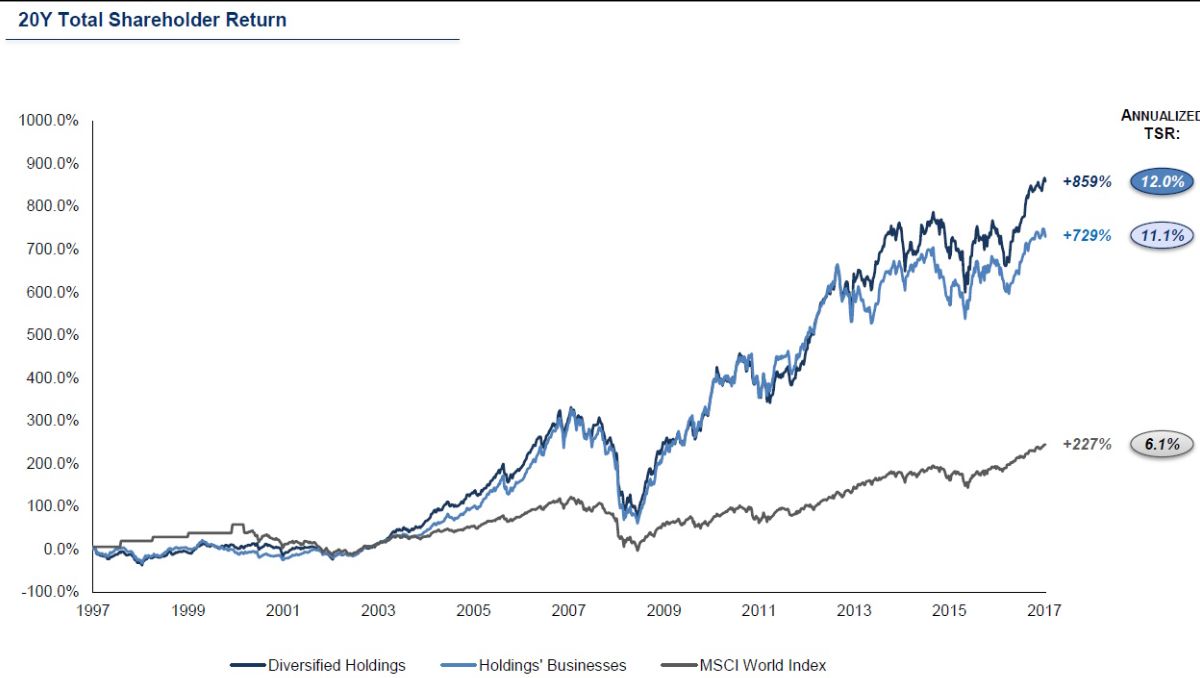

Onderzoek heeft aangetoond dat familiebedrijven vanwege een aantal belangrijke eigenschappen beter presteren dan bedrijven zonder familiale- of referentieaandeelhouder. Zo stelde het CS Research Institute vast dat familiebedrijven een beter rendement opleveren, zoals te zien is in bovenstaande figuur.

Belangrijke verklaringen voor dit betere rendement zijn onder andere dat familiebedrijven een focus op de lange termijn hebben, lagere schuldniveaus hebben en doorgaans meer investeren in onderzoek en ontwikkeling. Dat resulteert in een snellere omzetgroei en een hogere winstgevendheid.

De belangrijkste eigenschap van familieholdings is zonder meer dat ze een lange termijn focus hanteren. Men denkt in generaties, in plaats van kwartaalwinsten. Het rentmeesterschap van de familie heeft het behoud en de duurzame groei van het familiekapitaal als belangrijkste doel. Om dit te bereiken, beheren zij hun portefeuille op een actieve, fundamentele manier. Ze hebben ondernemerschap hoog in het vaandel staan, en doorgaans een neusje voor goede investeringen.

Een interessante wetenswaardigheid is dat een onderzoek van familieholding Exor uit 2017 aantoonde dat familieholdings op de lange termijn zelfs de beursgenoteerde bedrijven uit hun portefeuille weten te verslaan qua rendement. Een veelgehoord kritiekpunt inzake holdings is dat je door een mandje aandelen te kopen zelf ook de spreiding van een holding kunt realiseren, of dat je door hun beursgenoteerde dochterondernemingen te kopen de portefeuille kunt repliceren.

In de praktijk blijkt dat de familie(holdings) wel degelijk een toegevoegde waarde hebben. Enerzijds heeft dat te maken met het actieve beheer van hun portefeuille. Investor AB verkocht op tijdige momenten bijvoorbeeld de belangrijkste componenten van de vastgoedportefeuille, legde EUR 2,1 miljard aan schulden vast tegen 1,5% rente met een looptijd van 14 jaar en kocht op stevige beurskoerscorrecties aandelen bij van Atlas Copco en Ericsson, hetgeen bijzonder fraaie rendementen heeft opgeleverd.

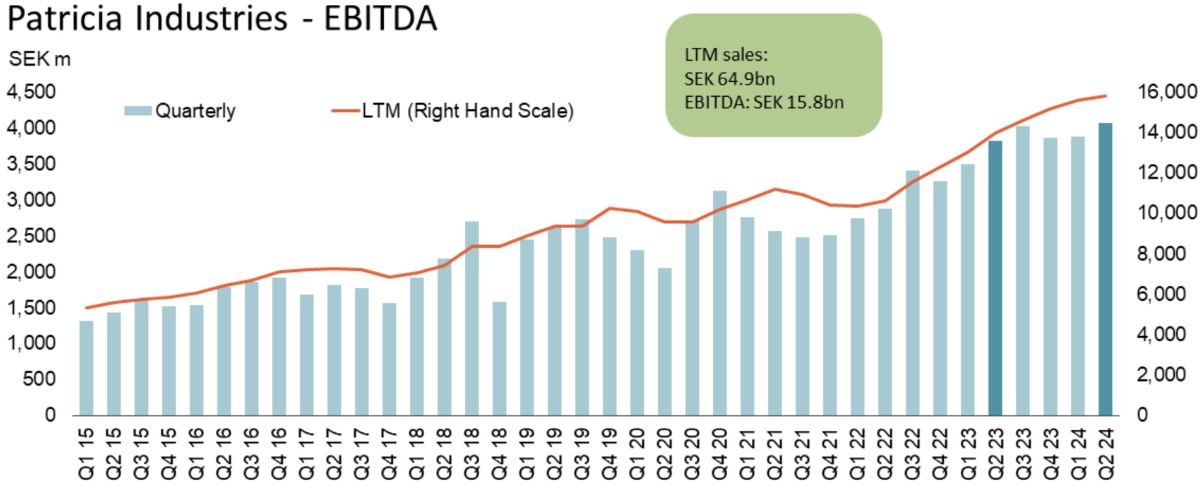

De toegevoegde waarde ligt ook in de toegang tot unieke activa. Zo heeft Sofina exclusief toegang tot de beste durfkapitaalbeheerders ter wereld zoals Sequoia, door de duurzame relatie die men in decennia heeft opgebouwd. Investor AB heeft met Patricia Industries een portefeuille niet-beursgenoteerde bedrijven waarop bijzonder mooie rendementen worden behaald, met een sterke groei van de operationele winstgevendheid (zie onderstaande figuur).

Onderzoek Degroof Petercam

Onlangs publiceerden holdinganalisten Joren van Aken en Kris Kippers van Degroof Petercam een interessante studie met een gelijknamige titel als dit maandbericht. Zij constateren dat professionele beleggers familieholdings vaak schuwen, omdat deze te veel spreiding zouden hebben, te illiquide zouden zijn en omdat deze beleggers zelf denken de rendementen van familieholdings te kunnen verslaan.

Degroof Petercam stelde juist vast dat het tegenovergestelde waar blijkt. Investeringsholdings bieden duidelijke spreidingsvoordelen ten opzichte van de bredere aandelenmarkt, presteren beter dan de beurs en weten bovendien een beter voor risico gecorrigeerd rendement te behalen dan de beurs. Daarbij wordt risico gemeten door volatiliteit (koersfluctuaties).

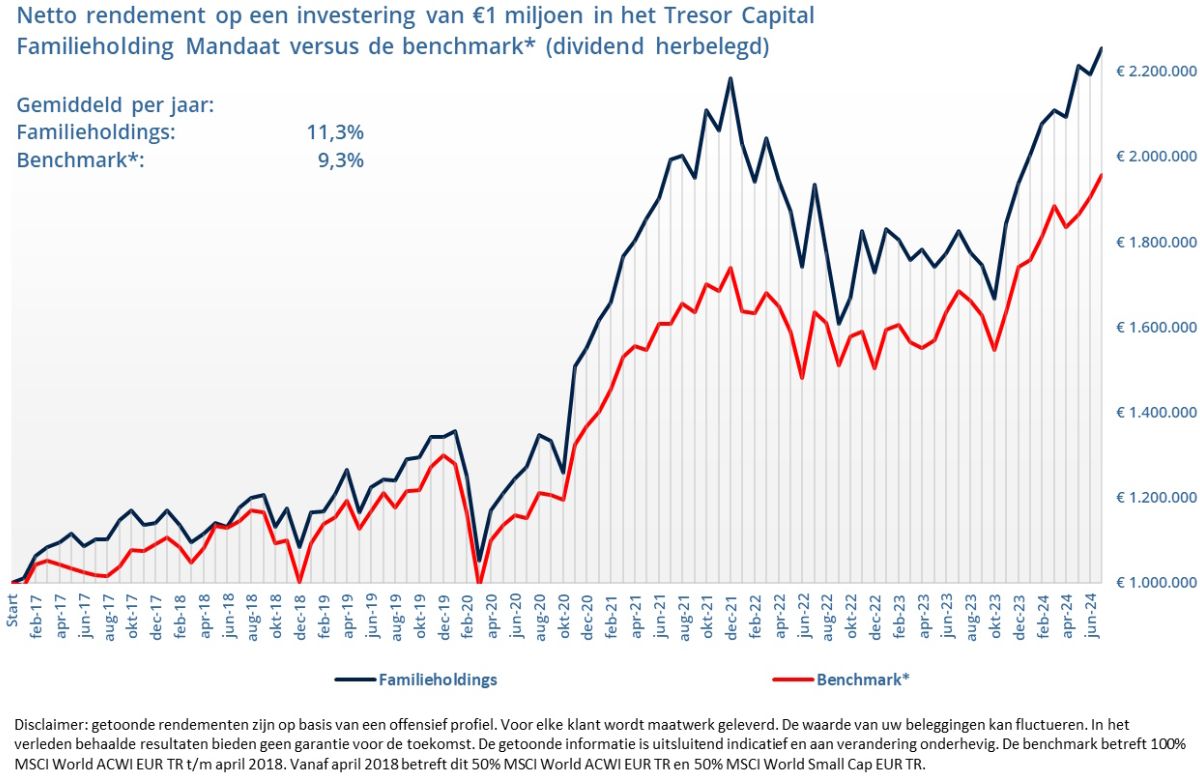

Ook in onze holdingstrategie zien we duidelijk volatiliteit (zie bovenstaande figuur), maar wij beschouwen volatiliteit niet als risico. Het permanente verlies op kapitaal is wat ons betreft het daadwerkelijke risico. Koersfluctuaties horen er nu eenmaal bij, en dat is ook waarom er een zogenaamde risicopremie is om in aandelen te beleggen: een vergoeding voor het hogere risico. Als men geen risico wenst te lopen, kan men het best het geld op een spaarrekening parkeren.

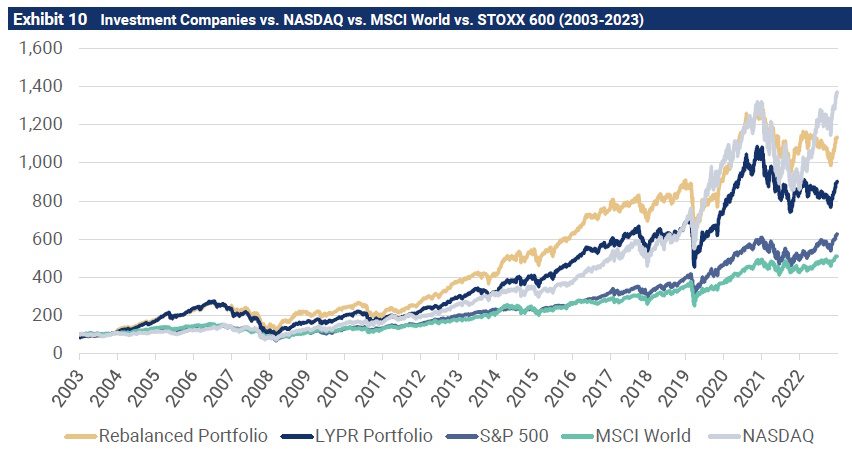

Degroof test twee strategieën, waarmee de kwestie van het timen van de beurs enigszins wordt ondervangen. Bij een portefeuille holdings wordt in één keer alles geïnvesteerd en blijft men er simpelweg van af (‘Let Your Profits Run,’ LYPR). Bij een andere portefeuille holdings krijgt iedere holding dezelfde weging en wordt elk jaar geherbalanceerd, waarbij na ieder jaar dus alle holdings weer terug worden gebracht tot hetzelfde gewicht.

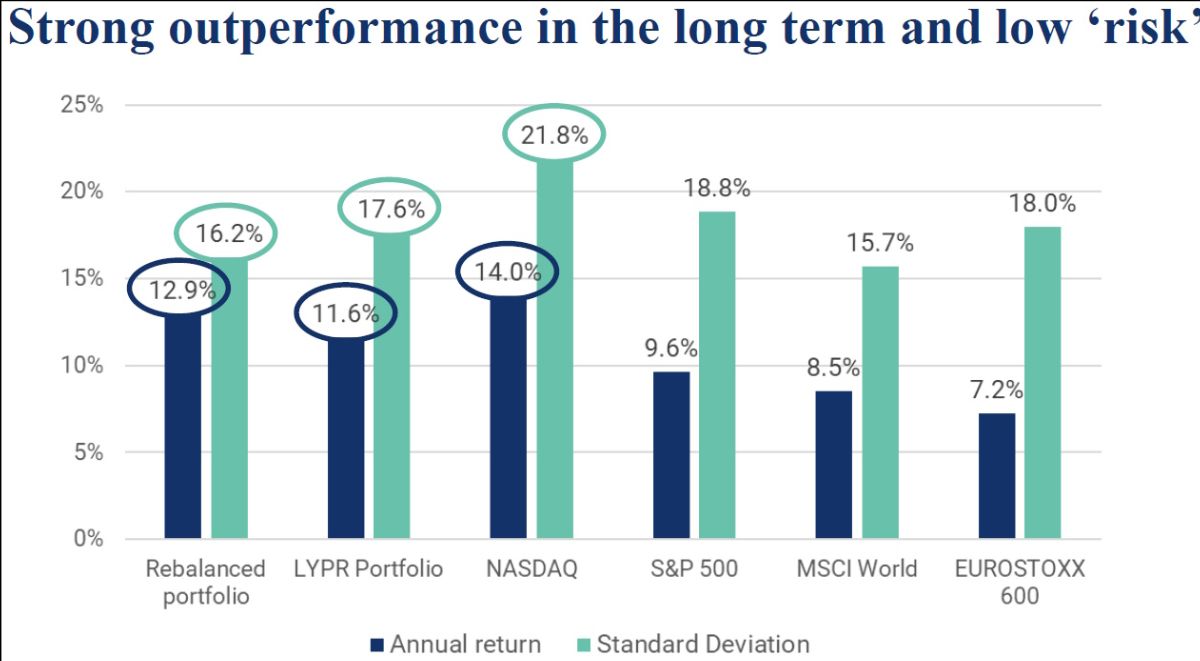

In bovenstaande figuur is goed te zien dat beide holdingstrategieën het beter doen dan de wereldaandelenindex MSCI World en de Amerikaanse S&P 500 index. Enkel de Nasdaq index presteert beter, recentelijk primair gedreven door het technologiegeweld door de doorbraak van generatieve kunstmatige intelligentie.

De geherbalanceerde holdingstrategie boekt een gemiddeld rendement per jaar van 12,9%, de ‘Let Your Profits Run’ holdingstrategie behaalde gemiddeld 11,6% per jaar. Dat verhoudt zich tot 14% voor de Nasdaq, 9,6% voor de S&P 500, 8,5% voor de wereldaandelenindex MSCI World en 7,2% voor de Europese aandelenindex EuroStoxx 600.

Degroof Petercam brengt de rendementen die we in de vorige alinea opsomden in bovenstaande figuur in perspectief van de koersschommelingen middels de volatiliteit. De Nasdaq presteerde weliswaar beter dan de twee holdingstrategieën, maar dat ging ook gepaard met veel heftigere koersschommelingen. Degroof toont middels diverse ratio’s aan dat holdings, gecorrigeerd voor risico, beter presteren dan alle beursindices, inclusief de Nasdaq.

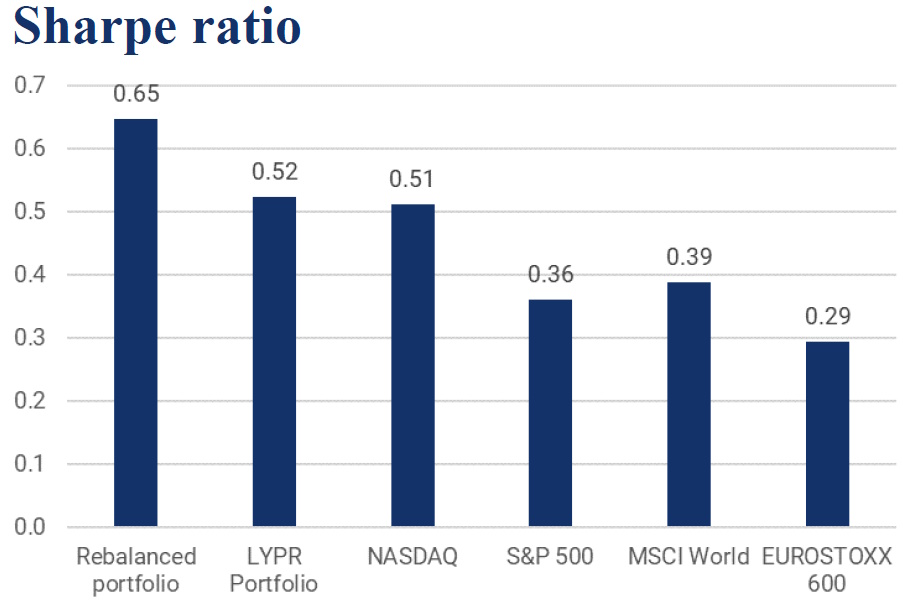

Het meest bekend is wat dat betreft de Sharpe Ratio, die wordt berekend door de risicovrije rente af te trekken van het rendement van een portefeuille en dat resultaat te delen door de standaarddeviatie (de koersschommelingen dus). Onderstaande figuur toont aan dat de beide holdingstrategieën superieure Sharpe Ratio’s hebben ten opzichte van alle beursindices, dus een beter voor risico gecorrigeerd rendement.

Belangrijke kanttekening

Een belangrijke kanttekening wensen wij hier te herhalen. Het feit dat een strategie over een langere periode beter presteert dan de beurs, biedt geen enkele garantie dat deze strategie altijd beter presteert dan de beurs.

Zoals u in de rendementsgrafiek van de Tresor Capital Familieholding Strategie kunt zien (verder naar boven in dit maandbericht), was er in het vierde kwartaal van 2018, in het eerste kwartaal van 2020 en in 2022 sprake van een behoorlijke terugval. In 2022 en 2023 presteerde de benchmark beter dan de familieholdingstrategie, vanaf het derde kwartaal in 2023 zien we dat die trend weer duidelijk omkeert. Gedurende de gehele, langere periode presteren de familieholdings echter duidelijk beter dan de benchmark.

Degroof Petercam haalt aan waarom er soms sprake is van een extra underperformance ten opzichte van de bredere beurs. Bij stevige beursdalingen, daalt de intrinsieke waarde van de familieholdings door de daling van de beurskoers van hun deelnemingen. Daarbovenop neemt ook de onderwaardering van familieholdings toe.

Aan de herstelkant profiteren familieholdings juist van deze tweetrapsraket, zowel de intrinsieke waardes kunnen dan stijgen en de onderwaarderingen lopen weer terug. In ons maandbericht van december 2022 haalden wij precies dit effect aan. Wij zien overigens nog altijd een bovengemiddelde onderwaardering van de holdings, dus verwachten dat het herstel zich nog verder zal voortzetten.

Deze wereldberoemde cartoon van The Economist geeft het extreme sentiment dat beleggers soms tentoonstellen goed weer

Conclusie

Al het bovenstaande komt eigenlijk samen in de beleggingshorizon. Onze belangrijkste taak als beheerder van het kapitaal van onze cliënten, is om ervoor te zorgen dat de portefeuilleallocatie past bij de risicobereidheid van de cliënt. Aandelenrisico dient men doorgaans alleen maar te nemen als de beleggingshorizon lang genoeg is, en men het kapitaal niet op korte termijn nodig heeft (hoofdsomrisico).

Koersschommelingen horen er nu eenmaal bij op de beurs. In diverse periodes heeft ook onze familieholdingstrategie een daling vertoond. De kunst is om dan juist te blijven zitten, of zelfs van de daling te profiteren door bij te kopen. Op onze website kunt u de diverse maandberichten uit 2022 teruglezen, waarin wij hebben getracht de blik op de lange termijn gericht te houden en cliënten te behoeden voor het verkopen alvorens er een herstel kon plaatsvinden.

Inmiddels heeft de Tresor holdingstrategie een nieuwe recordstand neergezet, maar dat betekent niet dat de koersdaling van 2022 een prettige ervaring was. De aan(deel)houder wint uiteindelijk, ook op de beurs, mits de onderliggende fundamenten van de bedrijven in de portefeuille sterk blijven. Daar heeft bij ons nooit twijfel over bestaan.

Met vertrouwen kijken wij uit naar de toekomst. Geregeld krijgen wij de vraag wat de beurs zal gaan doen. Het befaamde antwoord dat zakenman en bankier J.P. Morgan ooit gaf, was: “de beurs zal fluctueren.”

Zolang de bedrijven in onze portefeuille op een rationele wijze de juiste beslissingen blijven maken, met het oog op de lange termijn gericht, hebben wij er alle vertrouwen in dat de randvoorwaarden aanwezig zijn om ook in de toekomst goede prestaties te blijven leveren. Dat is ingebouwd in de bedrijfscultuur, zoals we in het vorige maandbericht over Danaher schreven. En dus herhalen wij de stelling: wij denken dat familieholdings in elke beleggingsportefeuille thuishoren.

Mocht u nog vragen of opmerkingen over deze e-mail of andere zaken hebben, dan verzoeken wij u vriendelijk contact op te nemen via onderstaande gegevens.

Met vriendelijke groet,

Michael Gielkens, MBA

Partner

+31 (0) 642 602 990

michael@tresorcapital.nl

www.tresorcapital.nl