Tresor Capital Op Bezoek Bij Familieholding Sofina

Deze week brachten collega Rob Rutten en ondergetekende een bezoek aan de aandeelhoudersvergadering van de Belgische familieholding Sofina (Brussel: SOF), waarin de familie Boël een controlerend belang aanhoudt. Een relaxte CEO Harold Boël en voorzitter Dominique Lancksweert verschaften een update, en gaven antwoord op diverse vragen van aandeelhouders. Met de veelzeggende onderstaande foto opende voorzitter Lancksweert de vergadering. 2022 was een jaar waarin de directie Sofina door een turbulente marktomgeving moest schipperen. “De huidige onderwaardering van 25% ten opzichte van de intrinsieke waarde, lijkt een teken dat beleggers geen licht meer zien aan het einde van de tunnel,” zegt Lancksweert.

“Daarom hebben we nu meer dan ooit de focus op de fundamentals. We hebben een brede talentbasis, waardoor we dynamisch en innovatief zijn. Dankzij een familiale ankeraandeelhouder, hebben we een diepgewortelde focus op de groei van de intrinsieke waarde op de langere termijn, in tegenstelling tot de dagelijkse koersfluctuaties. We zijn ook weerbarstig, door een brede spreiding in sectoren, geografie en vintages.”

Lancksweert benadrukt dat het bedrijfsmodel van Sofina is om te investeren in relatief jonge, veelbelovende en innovatieve bedrijven: “Dat model houdt in dat van de tien investeringen er ongeveer vijf à zes het beoogde rendement behalen, twee of drie mislukken en een of twee zijn een groot succes. Gemiddeld behaal je op de tien investeringen een mooi resultaat.”

Update van CEO Harold Boël

CEO Harold Boël gaf vervolgens een update over de bedrijfsstrategie: “We streven ernaar de partner te zijn van toonaangevende ondernemers en families, door hen geduldig kapitaal en ondersteunend advies te verschaffen om duurzame groei in hun bedrijven mogelijk te maken. Daarbij ligt de nadruk op de woorden partner, geduldig en duurzame groei.”

Over de marktomgeving is al genoeg gezegd en geschreven, door het einde van het “gratis geld” tijdperk hebben holdings die zich richten op jonge bedrijven met hun winsten verder in de toekomst een zware periode gekend. Boël: “Holdings met meer volwassen bedrijven in portefeuille zijn stabieler gebleken. Holdings met een focus op jonge groeibedrijven kenden een daling van de intrinsieke waarde met 20 tot 25%. Met een daling van 18% is onze portefeuille dus relatief robuust gebleken.”

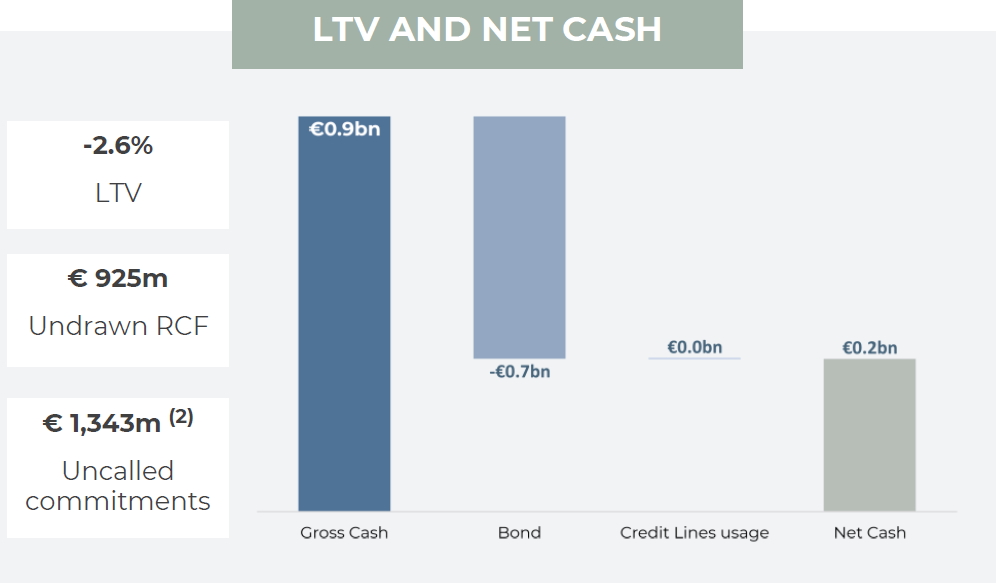

Boël vestigt de aandacht op bovenstaande figuur: “We hebben EUR 900 miljoen aan cash en EUR 925 miljoen aan beschikbare kredietfaciliteiten. In financieel moeilijkere tijden, is onze huidige liquiditeit een luxe. Deze liquiditeit staat ter beschikking van zowel kansen als noden. Enerzijds dient dit ter financiering van de EUR 1,3 miljard die we gecommitteerd hebben aan durfkapitaalfondsen. Anderzijds dient het om interessante investeringsopportuniteiten aan te grijpen. Deze financiële flexibiliteit is een wezenlijk onderdeel van onze robuustheid, en we hebben er als management veel tijd aan besteed om in deze positie te geraken.”

Een uitstekende zet die wij niet onbenoemd willen laten, is dat Sofina eind 2021 nog een langlopende obligatie heeft uitgegeven tegen een rente van 1%. Het gratis geldtijdperk mag dan voorbij zijn, Sofina voorzag zichzelf op een uitstekend moment van uiterst goedkope financiering.

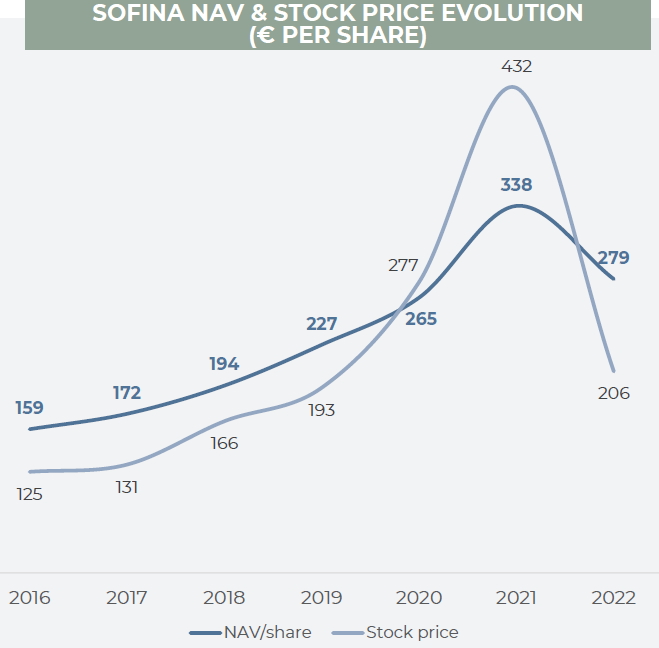

De Sofina topman wijst vervolgens op onderstaande figuur, die de turbulente afgelopen twee jaren duidelijk weergeeft: “De intrinsieke waarde is weer terug op het niveau van begin 2021. De koersstijging in 2021 en de daling in 2022 waren beiden excessen. Als u echter goed naar de grafiek kijkt van de intrinsieke waarde (donkerblauw), dan ziet u dat we terug zijn gekeerd op de meerjarige, oplopende trendlijn.”

Op basis van bovenstaande figuur, heeft Sofina de afgelopen zes jaar ondanks een teleurstellend 2022 een intrinsieke waardegroei van gemiddeld 10% per jaar bewerkstelligd. De beurskoers steeg jaarlijks met gemiddeld 8,7% gedurende deze periode, en dat is na de forse daling.

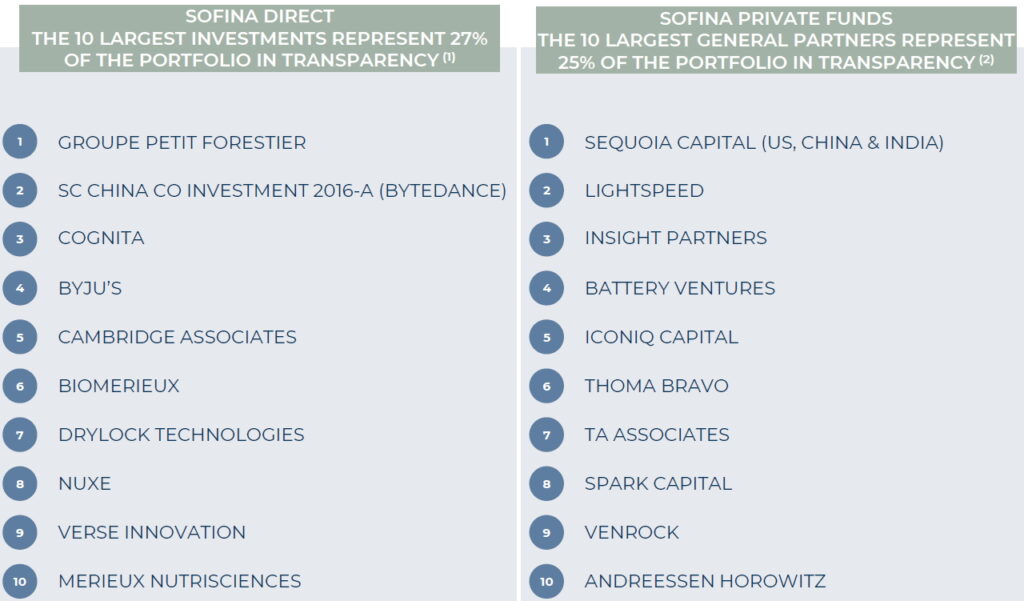

Boël verplaatst de focus naar de portefeuille. Met het communiceren van de tien grootste directe investeringen en de grootste beleggingsfondsen (zie onderstaande figuur), heeft Sofina transparantie verschaft over de samenstelling van de helft van de intrinsieke waarde. Toch zal de herkenning inzake de meeste bedrijven (Byju’s bijvoorbeeld) niet vanwege positieve associaties zijn. Boël: “Veel bedrijven die u zult herkennen, zijn negatief in de pers geweest.”

Om met Charlie Munger te spreken: “toon mij de incentives, dan toon ik u de uitkomst.” Anders gezegd: de media wordt steeds meer gedreven door sensatiezucht, want een alarmerende of pakkende titel levert meer kijkers, luisteraars of lezers op. Dat het op de langere termijn aardig de goede kant op gaat, is voor de media dus minder interessant om over te rapporteren, dan negatieve ontwikkelingen.

Boël: “Bij de bedrijven die u minder goed kent, waarover u dus ook minder heeft gelezen, gaat het dus wel goed. Biomérieux presteert bijvoorbeeld exceptioneel met haar diagnostieke apparatuur, ook na Covid-19, bijvoorbeeld als voorloper in de in-vitrodiagnostiek. Cambridge Associates groeit al jarenlang haar omzet en kasstromen, en levert jaarlijks een belangrijke bijdrage met haar dividend.”

Alhoewel Boël van huis uit enigszins bescheiden oogt, spreekt hij vol trots over de top 10 fondsbeheerders bij wie de familieholding kapitaal heeft geïnvesteerd: “Dit is de crème de la crème van de durf- en groeikapitaalwereld met wie je in deze branche zaken wilt doen. Hier ziet u hoe belangrijk het netwerk is dat we hebben opgebouwd. Het duurt soms decennia om bij dergelijke partijen toegang te krijgen. We investeerden voor het eerst in de branche bij TA Associates in de jaren ’70 en bij Sequoia sinds de jaren ’90. Beiden zijn nog steeds zeer gewaardeerde partners.”

Lessen uit 2022

Boël kijkt kritisch terug op 2022 en deelt de lessen die de familieholding heeft geleerd. De ommekeer van de rugwind van 2019-2021 betekent dat de groeisector is geraakt en dat fondsenwerving moeilijker is geworden. Sofina richt zich op de bedrijven in haar portefeuille, hun cashpositie en hun runway. “Bedrijven die onder hun tweejarige trendlijn zijn gevallen qua groei contacteren we met de vraag of we misschien moeten bijsturen in de strategie.”

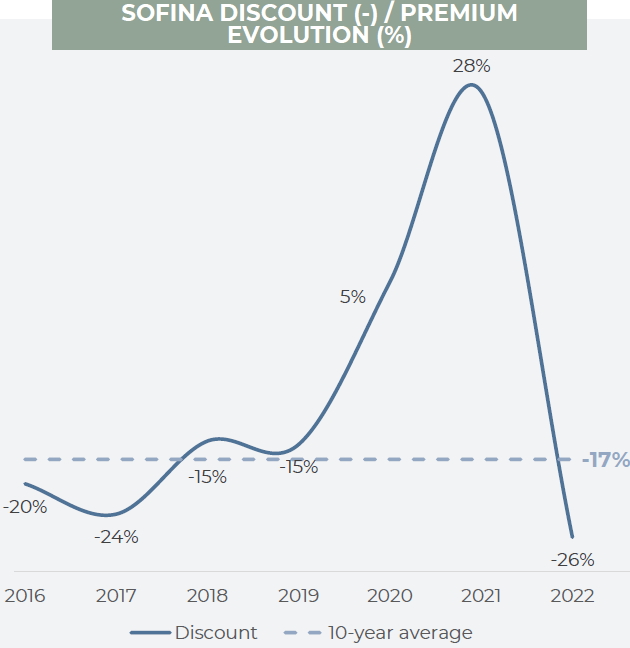

Van een extreem optimistische premie van 28% schoot het sentiment volledig door naar de andere kant, tot een extreem pessimistische onderwaardering van 26%, zoals blijkt uit bovenstaande grafiek. Die 26% ligt ver onder het meerjarige gemiddelde van 17%.

Het negatieve sentiment jegens groeibedrijven resulteert erin dat velen het glas als halfleeg beschouwen. Bij Sofina beschouwt men het glas juist als halfvol, benadrukt Boël: “We moeten onze communicatie wat dat betreft nog verder verbeteren om ervoor te zorgen dat beleggers ons bedrijfsmodel en onze gediversifieerde portefeuille beter begrijpen.”

Boël geeft aan dat Sofina de gesloten cirkel die het bedrijf lange tijd geweest is, met een kleine, private groep aandeelhouders, wil openbreken en verbreden. Daartoe heeft het bedrijf de laatste maanden regelmatig beleggers gesproken, deelgenomen aan conferenties en roadshows.

Men is echter ook realistisch: niet elk bedrijf zal de uitdagingen overleven, maar er zijn er ook veel die er sterker uitkomen en die blijvende waarde zullen creëren. Sofina beoordeelt de kwaliteit van de bedrijfsmodellen kritisch. Men is bij de vaststelling van de intrinsieke waarde extra conservatief, Sofina probeert het laatste nieuws in de waardering van haar bedrijven te reflecteren.

Waarom investeren in Sofina?

Harold Boël toonde de vijf bovenstaande redenen waarom iemand in Sofina zou moeten investeren, en lichtte het derde punt er uit. “Toegang tot de beste ideeën is cruciaal in een wereld waar steeds meer kapitaal op zoek is naar steeds minder goede investeringsopportuniteiten,” benadrukt Boël. Het netwerk van Sofina is daarbij uiterst cruciaal. Enerzijds kijkt Sofina mee over de schouder van de beste durfkapitaalbeheerders ter wereld, zoals bijvoorbeeld Sequoia.

De familieholding heeft ook een eigen tool ontwikkeld, die online zoekt naar interessante beleggingsideeën. Bijvoorbeeld op basis van bedrijven die veel vacatures hebben, agressief nieuwe mensen aannemen, of bedrijven die in bepaalde techkringen tractie krijgen. Boël: “Deze tool verschaft ons wekelijks of maandelijks een overzicht van de tien of twintig meest interessante bedrijven. Het is een zeer disruptieve ontwikkeling om buiten ons bestaande netwerk tot nieuwe ideeën te komen.”

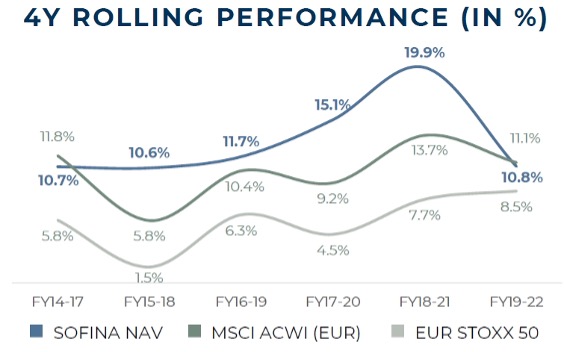

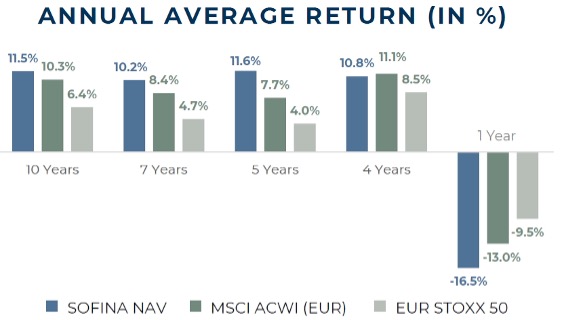

Bovenstaande figuur toont de gemiddelde prestatie van de intrinsieke waarde van Sofina over gemiddelde periodes van vier jaar (aangezien de directie hierop afgerekend wordt voor haar bonussen). Boël benadrukt dat Sofina in de meeste vierjarige periodes haar benchmark (de MSCI All Country World Index) ruimschoots versloeg, of er heel dichtbij was. Een rendement van gemiddeld 10,7% of 10,8% over een periode van vier jaar is inderdaad zeker niet iets om je neus voor op te halen.

Onderstaande figuur laat zien dat Sofina op een periode van 1 en 4 jaar het licht slechter doet, maar dat ze op 5, 7 en 10 jaar duidelijk de benchmarks verslaat. Boël ziet het glas halfvol en heeft vertrouwen dat Sofina dit track record op de lange termijn kan voortzetten.

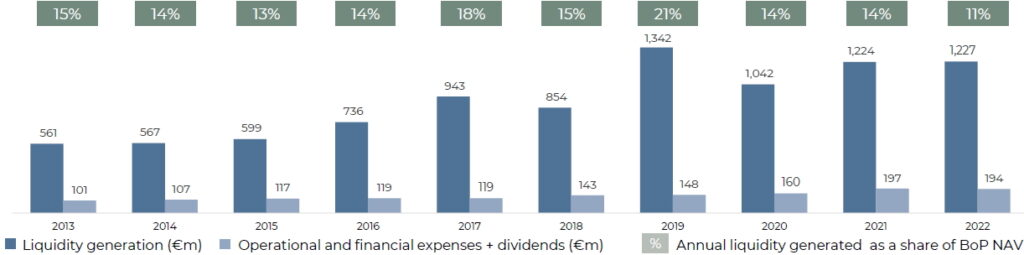

Naast de ontwikkeling van de intrinsieke waarde, heeft Sofina een track record van het zelfs in moeilijke tijden genereren van liquiditeit. Onderstaande afbeelding laat de absolute liquiditeitsgeneratie (donkerblauw), de jaarlijkse operationele en financiële kosten plus het dividend (lichtblauw) zien, alsmede de liquiditeit in percentage van de intrinsieke waarde die jaarlijks werd gegenereerd.

Zelfs in 2022 wist Sofina 11% van de portefeuille liquide te maken, hetgeen EUR 1,227 miljard in het laatje bracht. De jaren daarvoor lag dit steevast tussen de 14 en 21%. Boël: “De continue cash/liquiditeitsgeneratie biedt ons de nodige financiële flexibiliteit.”

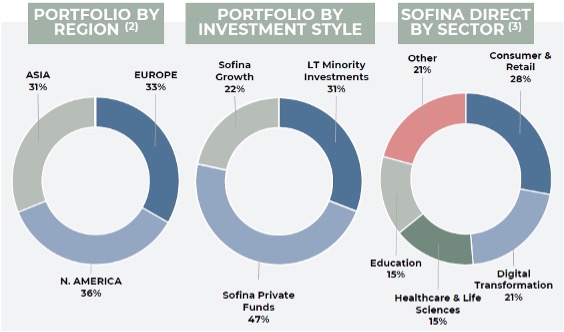

De gehele portefeuille van Sofina is goed gespreid naar regio, beleggingsstijl en sector, zoals blijkt uit bovenstaande grafiek. Boël benadrukt dat de keuze om vijftien jaar geleden de focus te verleggen naar Azië is ingegeven door de enorme kansen die men daar zag.

Sofina wilde een blootstelling naar de opkomende Aziatische middenklasse, voornamelijk in China en India. Boël: “We kozen er bewust voor om te investeren in bedrijven die intern gericht waren op de lokale economie, in plaats van in exportgerichte bedrijven. Daardoor zijn deze bedrijven beter geïsoleerd tegen omstandigheden in buitenlandse economieën.”

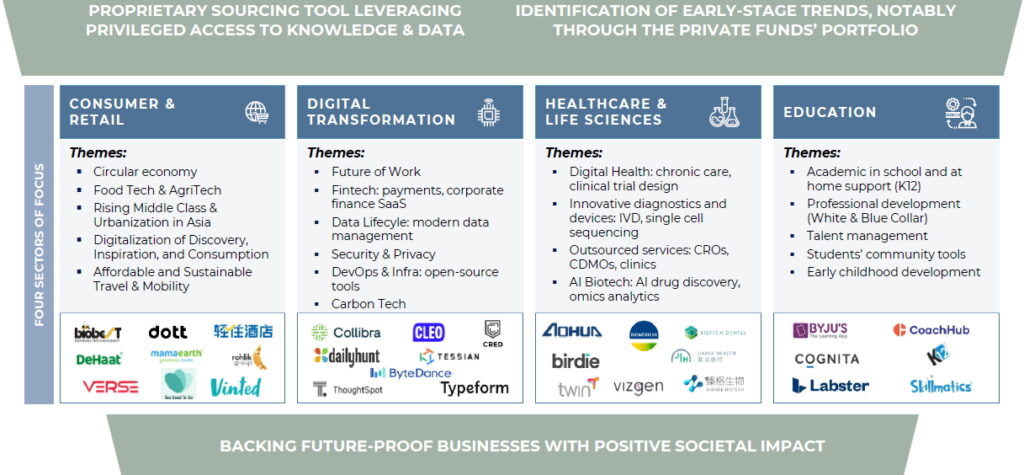

De portefeuille is in het bijzonder samengesteld met een focus op megatrends. Groeiende bedrijven, gesteund door innovatieve en transformationele trends met duurzame bedrijfsmodellen. De vier focussectoren zijn daarbij consumentengoederen & retail, digitale transformatie, gezondheidszorg & life sciences en onderwijs. In bovenstaande figuur zijn enkele voorbeelden van de subtrends en bedrijven uit de portefeuille weergegeven.

Boël concludeerde zijn deel van de presentatie met een optimistische boodschap: “Ik heb vertrouwen in de toekomst, en dat is gestoeld op ons stevige fundament uit het verleden. Er is momenteel veel onzekerheid, maar er zijn ook veel kansen.” De beste “vintages” stammen volgens Boël uit moeilijkere financiële jaargangen, dus in die zin legt Sofina met een stevige oorlogskas de zaadjes om in de toekomst weer mooie rendementen te kunnen oogsten.

Nieuwe commissarissen

De aandeelhoudersvergadering zou natuurlijk niet compleet zijn zonder de formaliteiten. Het dividend werd vastgesteld op EUR 3,24 per aandeel. Op 12 mei zal Sofina ex-dividend noteren, op 16 mei volgt de betaling van het dividend. Verder liepen de mandaten van de commissarissen Jacques Emsens, Robert Peugeot en Guy Verhofstadt af.

Zij werden vervangen door drie kandidaten, waarmee wat ons betreft de kennis inzake de megatrends nog verder wordt verstevigd. Rajeev Vasudeva is bijvoorbeeld commissaris bij Brookfield Infrastructure Partners en bij twee Indiase familiebedrijven, met een brede kennis van digitale transformatie. Leslie Teo is op zijn beurt directeur bij AI Singapore en een autoriteit op het gebied van Artificial Intelligence. Vanuit de familie Boël voegt Felix Gobled D’Alviella zich tot de RvC, werkzaam bij de gerenommeerde impactfinancieringsmaatschappij Kois Invest.

Vraag en antwoordsessie: afdekken valutarisico

Een van de aanwezige aandeelhouders vroeg Boël naar de grote dollarblootstelling. Hoe dekt Sofina het valutarisico af? Boël: “We hedgen ons valutarisico niet. Door de samenstelling van de portefeuille, met veel in dollar genoteerde durfkapitaalfondsen, hebben we inderdaad een behoorlijke blootstelling, maar doordat we continu kapitaal terugkrijgen en opnieuw investeren, kopen en verkopen we als het ware tegen verschillende wisselkoersniveaus dollars.

Daardoor ontstaat er een natuurlijke risicoafdekking in de tijd. Enkele jaren geleden dekten we op portefeuilleniveau nog het valutarisico af, maar een uitgebreide analyse over de daadwerkelijke bijdrage daarvan op de langere termijn toonde aan dat het per saldo niks opleverde. De enige partijen die er aan verdienden, waren de banken die hier een vergoeding voor opstreken.”

Eerder dit jaar schreven we een bedrijfsanalyse over Sofina, u kunt deze hier downloaden

Vragen Tresor Capital

We vroegen naar de actuele intrinsieke waarde van Sofina. Boël: “De intrinsieke waarde per aandeel bedroeg EUR 274,79 per 31 maart 2023. Dit is gebaseerd op de tot en met 15 maart ontvangen rapportages van de durfkapitaalfondsen, met waarderingen per 31 december 2022. De wisselkoersen en beurskoersen zijn per 31 maart genomen, de rechtstreekse private investeringen zijn nog per 31 december 2022 gewaardeerd.”

Op het einde van de presentatie zag voorzitter Lancksweert over het hoofd dat wij nog onze arm opstaken om een laatste vraag te stellen. Hij was al aan het afsluiten, toen hij daar door Boël op werd gewezen. Toen we drie vragen in één vraag stelden, kon de voorzitter een glimlach niet onderdrukken: “Dat waren er meer dan één.”

We wilden graag weten wat de ontwikkelingen op de private markten waren, of men met de EUR 1,8 miljard aan beschikbare liquiditeit tegen aantrekkelijke(re) waarderingen investeringsopportuniteiten ziet en of men gezien de grote onderwaardering overweegt om een aandeleninkoopprogramma te lanceren.

Boël: “Momenteel kijkt iedereen op de private markten nog een beetje naar elkaar, er gebeurt nog niet veel. Bij buyout private equity wel, daar beginnen opportunistische transacties bestaande uit 100% eigen vermogen op gang te komen, met als doel om bij verbeterde financieringscondities vreemd vermogen op te halen.

In onze tak van sport van het durf- en groeikapitaal zien we een tweedeling. Bij de top assets zien we weinig transacties, maar de waardering blijft daar goed overeind. Vaak zijn die waarderingen nog te hoog, is mijn persoonlijke mening. De activa die niet tot de top behoren, hebben meer moeite om kapitaal op te halen. We zien echter wel de eerste signalen dat ook de durfkapitaalbranche langzaam maar zeker weer op gang begint te komen, maar het is nog pril. Een aandeleninkoopprogramma, buiten de inkoop om personeelsopties te dekken, is momenteel niet aan de orde.”

Van links naar rechts: Rob Rutten, Harold Boël (CEO Sofina) en Michael Gielkens

Nabespreking

Na afloop van de vergadering hadden we nog een korte nabespreking met Harold Boël, waarbij we onder andere bovenstaande foto namen. We vroegen de topman naar zijn blik op Artificial Intelligence (AI), dat de laatste tijd sinds de opkomst van ChatGPT in de schijnwerpers staat, recent ook als potentieel risico voor (online) onderwijsbedrijven.

Boël beschouwt AI niet zozeer als een risico voor de onderwijsbedrijven, Sofina heeft enerzijds belangen in privéscholengroepen en anderzijds hele specifieke onderwijstoepassingen. Sofina heeft volgens Boël een belang in een bedrijf dat op een intelligente manier AI toepast, met veelbelovende en indrukwekkende uitkomsten.

We benadrukten dat onze focus bij Tresor Capital op het investeren in familiale holdings ligt. Het is interessant om te zien hoe de diverse families elkaar weten te vinden. Zo zat Robert Peugeot (Peugeot Invest holding) tot voor kort in de RvC van Sofina, huidig RvC lid Charlotte Strömberg vinden we terug in de RvC van Kinnevik (familie Stenbeck), commissaris Laura Cioli had een leidinggevende functie bij een van de bedrijven van Exor (familie Agnelli) en commissaris Michèle Sioen is tevens commissaris bij familieholding D’Ieteren.

Afgelopen jaar kocht Exor tevens een belang van 10% in Institut Mérieux, waarmee de families Agnelli en Boël formeel aan elkaar verbonden werden. Met BioMérieux en Mérieux Nutrisciences vinden we twee van deze bedrijven terug in de top 10 van Sofina.

Boël beaamt onze constatering. Familiale holdings hebben een grote overlap in het denken op de lange termijn, men denkt enkele generaties verder. Dan is het prettig zakendoen met gelijkgestemde partijen. Zo had Sofina meerdere investeringsdossiers bekeken samen met Jacobs Holding, totdat men uiteindelijk uitkwam bij privéscholengroep Cognita, momenteel de derde positie in de portefeuille van Sofina.

Nadat we aangaven dat we kantoor houden in Maastricht, vertelde Boël ons dat hij vier jaar in Maastricht heeft gewoond in de tijd dat hij voor het familiale staalbedrijf Usines Gustave Boël werkte, tot de overname door Hoogovens eind jaren ’90. Na een prettig gesprek en een laatste kop koffie keerden wij huiswaarts, met andermaal een bevestiging dat Sofina een van de betere familiale holdings is waar men in kan investeren.