Bijgaand treft u het maandbericht aan, waarin we onze visie delen over de omstandigheden op de financiële markten. We trachten de verdieping in te gaan, belangrijke onderwerpen voor beleggers aan te kaarten, of recente gebeurtenissen nader te beschouwen.

Warren Buffett: “Waarom Aandelen Obligaties en Goud Verslaan”

In onze gesprekken met relaties, onze nieuwsbrieven en andere uitingen wijzen wij dikwijls op het belang van de lange termijn. Soms vindt men dat wat flauw, “op de lange termijn komt het wel goed, maar ik wil nu rendement zien” is dan vaak de strekking.

Actief beheer, zoals wij dat toepassen in onze portefeuilles, kan op een langere termijn resulteren in een outperformance. Op de kortere termijn loop je echter het risico achter te blijven bij de beurs. Dan is het wijzen op de lange termijn een hard gelag waar relaties soms niet zo’n behoefte aan hebben.

Het instapmoment kan ook een negatief gevolg hebben. In 2018, 2020 en 2022 is de beurs drie keer met 20% of meer gedaald. Wie net kort daarvoor is ingestapt, heeft gelijk een valse start. Dan moet eerst het negatieve rendement worden ingehaald, om daarna pas te profiteren van het herstel. De belegger die op dergelijke momenten is uitgestapt, heeft echter nog een groter probleem: het herstel na een daling is immers vaak zeer krachtig.

Vaak wordt geadviseerd om een groot deel aan obligaties, goud of andere financiële effecten aan een portefeuille toe te voegen, om zo de volatiliteit (de koersschommelingen) op te vangen. Voor relaties die een beleggingshorizon van meer dan vijf jaar hebben, en die volgens de geschiktheidstoets met tussentijdse koersschommelingen kunnen leven, adviseren wij echter een offensief profiel met een significante aandelencomponent.

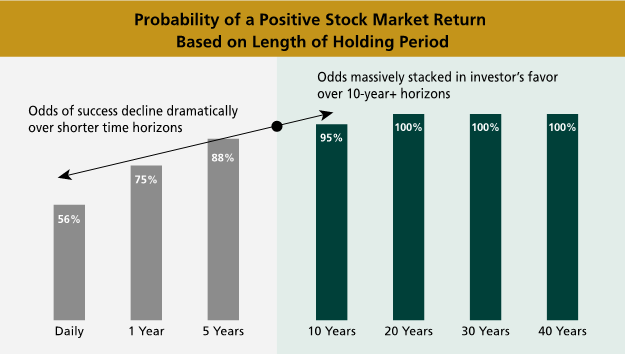

De bovenstaande afbeelding geeft daarvoor eigenlijk de belangrijkste onderbouwing. Op een termijn van minder dan vijf jaar is de kans op een positief rendement veel kleiner. Bij een beleggingshorizon van vijf jaar is de kans op een positief rendement 88%. Bij een horizon van 10 jaar neemt die kans toe tot 95% en bij een horizon van 20 jaar of meer is de kans op een positief rendement 100%.

Het is aan ons als beheerders van het vermogen van onze relaties om tussen de krantenkoppen door te navigeren, de blik op de lange termijn gericht te houden en niet tussentijds in paniek te geraken. Of het nu een handelsoorlog (kennen we die nog, van president Trump?), een pandemie, oorlogen, inflatie of rentestijgingen betreft, uiteindelijk kijkt de aandelenmarkt daar voorbij en volgt deze de bedrijfswinsten op de langere termijn.

Het is heel hard om te stellen, maar de aandelenmarkt heeft geen oordeel over goed of kwaad, geen moreel kompas of een mening over hoe de wereld er uit zou moeten zien. De beurs volgt niet de mening die volgens een individu of een groep ‘correct’ zou zijn. De prijs wordt gevormd op basis van vraag en aanbod en geeft de collectieve visie weer van alle marktparticipanten op een gegeven moment.

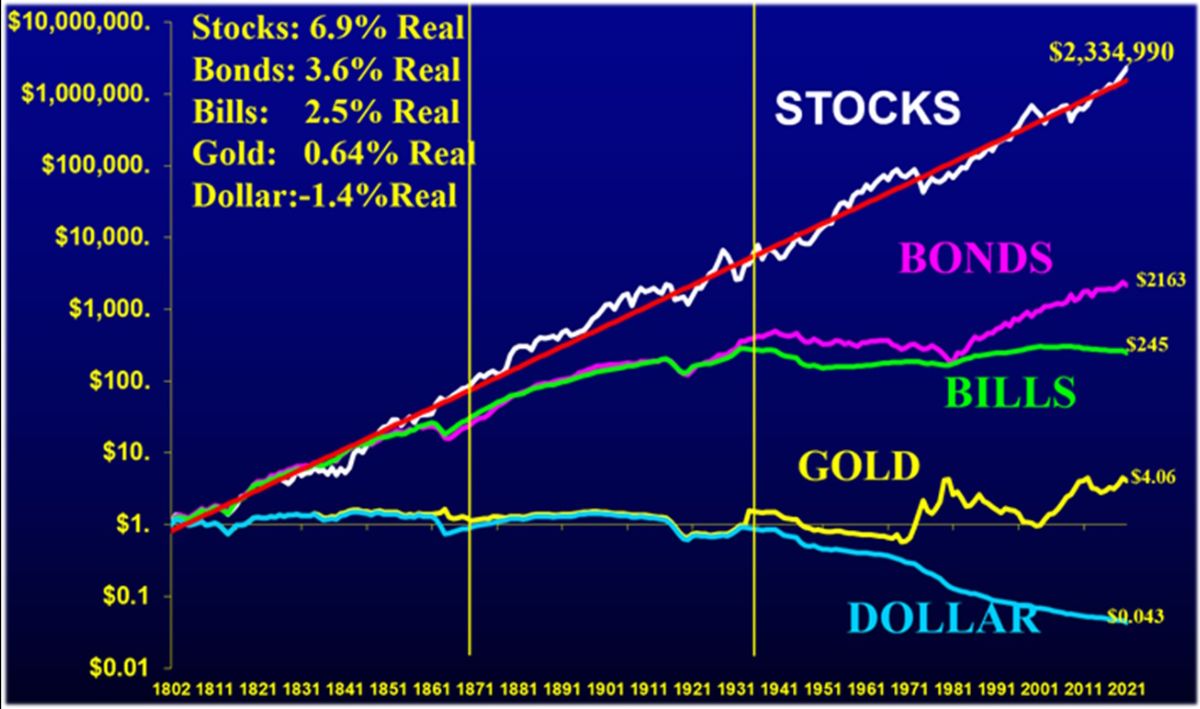

De groei van USD 1 van 1802 tot 2022, gecorrigeerd voor inflatie. Bron: Stocks for the Long Run, Jeremy Siegel.

Aandelen versus obligaties, goud en cash

Twaalf jaar geleden schreef Berkshire Hathaway topman en grootaandeelhouder Warren Buffett een artikel in Fortune Magazine getiteld: “Waarom Aandelen Obligaties en Goud Verslaan.” De column mag dan gedateerd zijn, de lessen die men eruit kan trekken zijn tijdloos, en zeker nu erg actueel.

Buffett stelt dat “Investeren betekent dat je nu afziet van consumptie om later meer te kunnen consumeren.” Buffett:

- “Daaruit volgt een belangrijke vaststelling: het risico van een belegging wordt niet gemeten aan de hand van de koersfluctuaties, maar eerder aan de hand van de waarschijnlijkheid dat die belegging de eigenaar ervan een risico van een verlies van koopkracht gedurende zijn beoogde bezitsperiode oplevert. Activa kunnen sterk in prijs fluctueren maar zijn niet riskant, zolang je er redelijk zeker van kunt zijn dat ze gedurende de looptijd van het eigendom een grotere koopkracht zullen opleveren.”

We kunnen talloze activa onderscheiden waar men in kan investeren. Buffett onderscheidt grofweg drie categorieën. De eerste categorie betreft investeringen die in een geldeenheid worden uitgedrukt, zoals spaardeposito’s, obligaties of geldmarktfondsen. Omdat deze activa normaliter niet al te veel in koers fluctueren, worden ze gezien als ‘veilig.’ Buffett waarschuwt echter: “In werkelijkheid behoren ze tot de gevaarlijkste bezittingen.

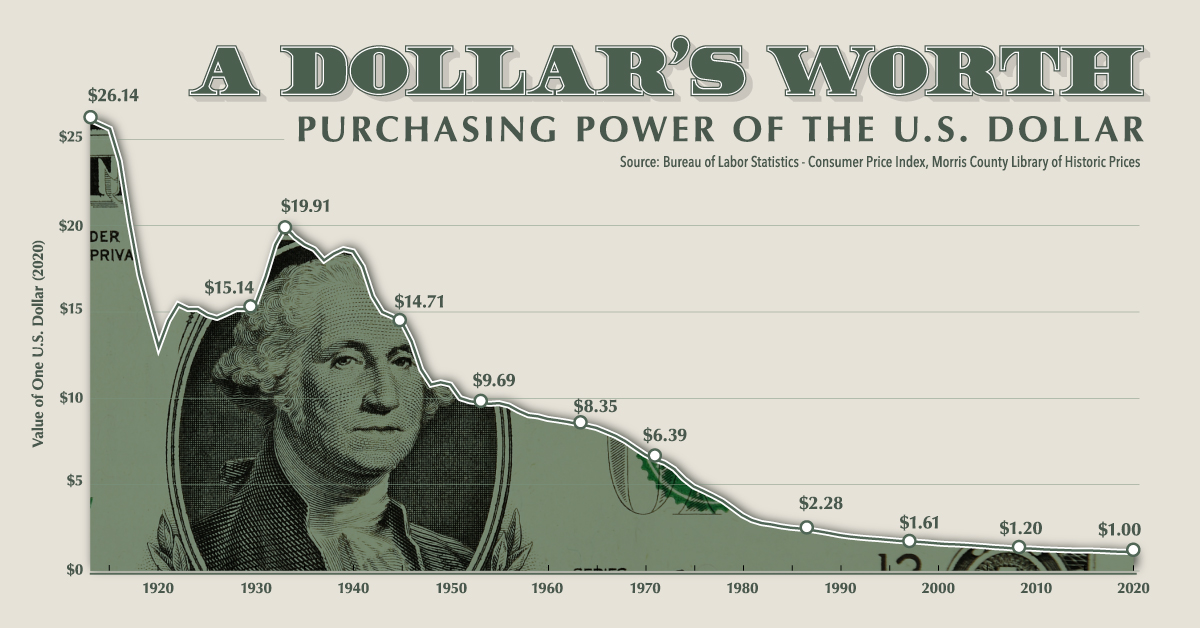

De ontwikkeling van de koopkracht van een dollar, teruggerekend vanaf 2021.

Door inflatie, het minder waard worden van geld, wordt de koopkracht over tijd uitgehold. Buffett waarschuwt:

- “De afgelopen eeuw hebben deze instrumenten de koopkracht van investeerders in veel landen vernietigd, ook al bleven ze tijdige betalingen van rente en de hoofdsom ontvangen. Dit lelijke resultaat zal zich bovendien voor altijd herhalen. Regeringen bepalen de uiteindelijke waarde van geld, en systemische krachten zullen er soms voor zorgen dat zij aangetrokken worden tot beleid dat inflatie veroorzaakt. Van tijd tot tijd loopt dergelijk beleid uit de hand.”

Intuïtief weten velen dit al, want we worden dagelijks geconfronteerd met actuele prijzen. Zaken lijken telkens duurder te worden, maar in werkelijkheid wordt het geld gewoonweg minder waard. ‘De koopkracht wordt uitgehold’ betekent dus letterlijk: je kunt voor dezelfde euro minder spullen kopen dan een, vijf of tien jaar geleden.

Buffett benoemt dat we allemaal bekend zijn met zichtbare belastingheffing, we moeten op onze goederen BTW betalen en we betalen belasting op ons vermogen of inkomen. Inflatie is als het ware een onzichtbare belasting, die soms nog veel heftiger kan zijn dan de zichtbare belasting, zoals we in de nasleep van de coronacrisis ook weer hebben gezien. Buffett stelt het treffend: “Op de dollar staat ‘In God We Trust’, maar de hand die de drukpers van onze regering activeert is maar al te menselijk geweest.”

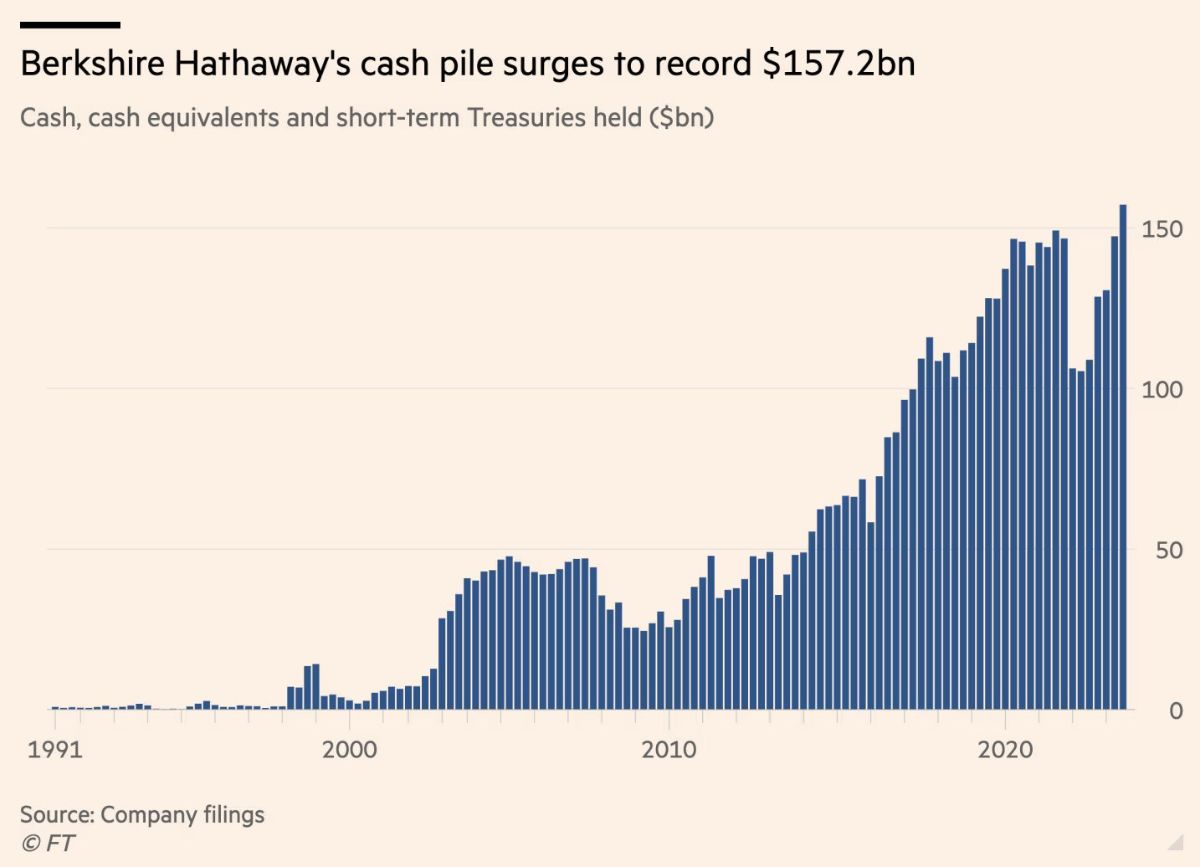

Het ironische is dat Buffett bij Berkshire Hathaway zelf een enorme berg cash op de balans heeft staan. Dat heeft echter bewuste zakelijke redenen. Allereerst moet Berkshire als verzekeraar minimaal USD 20 miljard aanhouden om eventuele grote schadeclaims te kunnen dekken. “Bij Berkshire staat de behoefte aan voldoende liquiditeit centraal en deze zal nooit tekortschieten, hoe ontoereikend de rente ook mag zijn.” Ten tweede heeft Buffett de laatste jaren onvoldoende interessante opportuniteiten gevonden om de alsmaar groeiende geldberg (gedreven door rentebaten, dividend en de winst van de dochterondernemingen) voldoende te laten slinken.

De tweede categorie investeringen betreft niet-productieve activa. Deze worden met name gekocht in de hoop dat iemand anders er in de toekomst meer voor betaald. Buffett haalt de tulpenmanie aan van de zeventiende eeuw. De bezitters van deze activa gaan uit van een alsmaar groeiende groep investeerders die in de toekomst nog gretiger naar het actief zullen verlangen, en zo de prijs verder opdrijven.

Het beste voorbeeld daarvan was volgens Buffett in 2012 goud, alhoewel hij de laatste jaren ook steeds nadrukkelijker Bitcoin en andere cryptovaluta hieronder schaart. Goud heeft twee belangrijke tekortkomingen volgens het ‘Orakel uit Omaha’:

-

- “Het is noch van veel nut, noch van voortplantingsvermogen. Het is waar dat goud een zeker industrieel en decoratief nut heeft, maar de vraag voor deze doeleinden is zowel beperkt als niet in staat nieuwe productie op te nemen. Als je een eeuwigheid één ounce goud bezit, zul je op het einde nog steeds één ounce bezitten.

- Wat de meeste goudkopers motiveert, is hun overtuiging dat de gelederen van de angstigen zullen groeien. Daarnaast zorgt een stijgende prijs op zichzelf voor extra koopenthousiasme, waardoor kopers zijn aangetrokken die de stijging beschouwen als een bevestiging van een investeringsthese. Terwijl beleggers die als lemmingen achter de meute aanlopen hun eigen waarheid creëren – voor een tijdje. Uiteindelijk wordt de bubbel leeg geprikt.”

De twee eerste categorieën, liquiditeiten en goud, zijn vooral populair wanneer de angst regeert, zo stelt Buffett:

- “De vrees voor een economische recessie drijft individuen naar op valuta gebaseerde activa, met name Amerikaanse staatsobligaties, en de angst voor een ineenstorting van de valuta bevordert de beweging naar steriele activa zoals goud. Eind 2008 hoorden we ‘cash is king’, net toen contant geld had moeten worden geïnvesteerd in plaats van vastgehouden. Op dezelfde manier hoorden we begin jaren tachtig ‘cash is trash’, net toen beleggingen in vaste dollars zich door de hoge rente op het aantrekkelijkste niveau in onze geschiedenis bevonden. Bij die gelegenheden betaalden beleggers, die zich gesteund voelden door de grote menigte die hetzelfde deed, uiteindelijk een hoge prijs voor dat comfort.”

Niet heel verrassend is dat Buffett de voorkeur heeft voor productieve activa: bedrijven, vastgoed of landbouwgrond:

- “Idealiter zouden deze activa in tijden van inflatie het vermogen moeten hebben om een productie te leveren die zijn koopkrachtwaarde behoudt, terwijl er een minimum aan nieuwe kapitaalinvesteringen nodig is. Boerderijen, onroerend goed en veel bedrijven zoals Coca-Cola en ons eigen See’s Candy voldoen aan deze dubbele test. Bepaalde andere bedrijven – denk bijvoorbeeld aan onze gereguleerde nutsbedrijven – falen hierin omdat de inflatie zware kapitaaleisen aan hen stelt. Om meer te verdienen, moeten hun eigenaren meer investeren. Toch zullen deze beleggingen superieur blijven aan niet-productieve of op valuta gebaseerde activa.

- Of de betaalmunt over een eeuw nu gebaseerd is op goud, schelpen, haaientanden of een stuk papier (zoals vandaag), mensen zullen bereid zijn een paar minuten van hun dagelijkse arbeid (hun loon) in te ruilen voor een flesje Coca-Cola of een of ander product. In de toekomst zal de Amerikaanse bevolking meer goederen verplaatsen, meer voedsel consumeren en meer woonruimte nodig hebben dan nu. Mensen zullen voor altijd ruilen wat zij produceren voor wat anderen produceren.”

Een kleine nuance

We wensen een nuance te maken bij de algemene strekking van het stuk van Buffett. Net zoals Berkshire zelf, kan het zo zijn dat investeerders liquiditeiten nodig hebben om aan (verwachte) verplichtingen te voldoen, of niet in staat zijn een lange beleggingshorizon van minimaal vijf jaar aan te houden. Dan kan een spaardeposito of obligaties uitkomst bieden. Thans toont de grafiek bovenaan dit maandbericht aan dat goud, in tegenstelling tot cash, relatief goed in staat is zijn waarde (koopkracht) te behouden op een zeer lange termijn (op korte termijn is het soms echter uiterst volatiel).

Buffett besluit zijn artikel met een duidelijke boodschap, die het bovenstaande artikel samenvat:

- “Het doel van Berkshire zal zijn om het eigendom van eersteklas bedrijven te vergroten. Onze eerste keuze zal zijn om ze in hun geheel te bezitten, maar we zullen ook eigenaren zijn door aanzienlijke hoeveelheden verhandelbare aandelen aan te houden. Ik geloof dat deze beleggingscategorie over een langere periode de grote winnaar zal blijken te zijn onder de drie die we hebben onderzocht. Belangrijker nog: het zal veruit de veiligste zijn.”

Onze voorkeur is en blijft om voor relaties die een horizon van meer dan vijf jaar hebben, en in staat zijn door de koersschommelingen heen te kijken, een goed gespreide aandelenportefeuille aan te brengen van kwalitatief hoogwaardige bedrijven, met goede en betrouwbare managers en een ondernemer of familie als ankeraandeelhouder, een hoog rendement op het geïnvesteerde kapitaal en voldoende mogelijkheden om de winst te herinvesteren tegen dat hoge rendement. Op de lange termijn zal dit de beste resultaten opleveren.

Mocht u nog vragen of opmerkingen over deze e-mail of andere zaken hebben, dan verzoeken wij u vriendelijk contact op te nemen via onderstaande gegevens.

Met vriendelijke groet,

Michael Gielkens, MBA

Partner