Maandbericht Oktober 2022

Bijgaand treft u het maandbericht aan, waarin we onze visie delen over de omstandigheden op de financiële markten.

Maandbericht: Waarom Het Glas Bij Beleggen Halfvol Is

De afgelopen jaren waren zowel maatschappelijk als ook economisch gezien alles behalve rustig te noemen. Ook op financiële markten was er de nodige turbulentie te bespeuren, daar is 2022 het toonbeeld van. In onze berichtgeving streven wij altijd er naar om de blik op de lange termijn gericht te houden, specifiek op de sterke ontwikkelingen van de effecten binnen onze portefeuille. Dat vertaalt zich vaak in artikelen met een optimistische boodschap.

Alhoewel veel relaties aangeven dit doorgaans te waarderen, kan dit op de kortere termijn weerstand oproepen, zeker als de rendementen onder druk staan. De berichtgeving is bovendien alles behalve positief: kranten en tijdschriften voorspellen vaak niet veel goeds en er zijn altijd wel beleggingsgoeroes te vinden die verkondigen dat de beurs nog verder kan dalen of dat de economische situatie verder zal verslechteren.

De zogenaamde “talking heads” vullen de zendtijd met een potpourri van meningen, maar uiteindelijk heeft geen van hen een glazen bol. In het boek ‘Super voorspellers’ schrijft professor Philip Tetlock op basis van uitgebreid onderzoek dat wij mensen eigenlijk ontzettend slecht zijn in het doen van voorspellingen. Slechts een zeer beperkt aantal mensen kan op een termijn van een of twee jaar enigszins accuraat voorspellingen doen, maar dat blijkt altijd pas achteraf. Bovendien is het allesbehalve zeker dat het merendeel van de voorspellingen van “super voorspellers” correct is, mede vanwege de continue veranderende omstandigheden in de wereld.

De klassieke media is de laatste jaren – versterkt door sociale media – steeds sensationalistischer geworden. Relatief kleine problemen van voorbijgaande aard worden groot uitgemeten, want dat garandeert hogere krantoplages, meer kliks en hogere kijkcijfers. Tetlock geeft aan dat het aantal nieuwsberichten dat iemand leest juist een negatief effect heeft op de capaciteit om voorspellingen te doen, omdat bij verreweg de meeste nieuwsberichten sprake is van “ruis op de lijn” in plaats van betekenisvolle signalen.

Er bestaat bovendien een omvangrijke angstindustrie van doemdenkers en voorspellers van onheil, die er een verdienmodel van heeft gemaakt om de ene na de andere crisis aan te kondigen. Ze doen veelal opvallende uitspraken, waardoor ze media-aandacht vergaren. Het zijn graag geziene gasten op conferenties, omdat ze boude uitspraken bezigen. Gekscherend wordt wel eens gezegd dat deze doemdenkers zes van de laatste twee recessies hebben voorspeld.

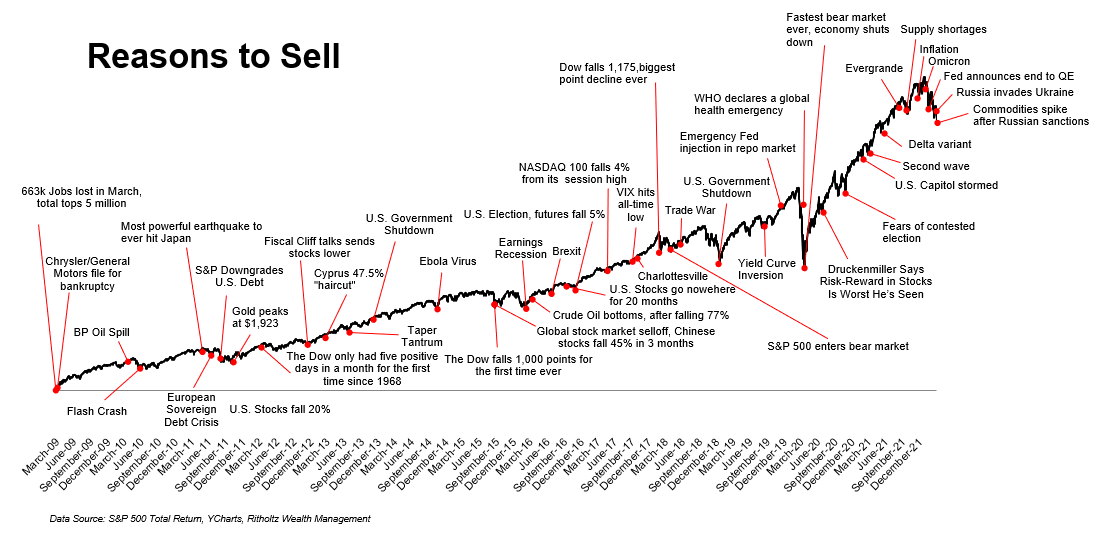

Beleggers met een langetermijnhorizon die hun kapitaal duurzaam wensen te laten groeien en/of behoud van koopkracht nastreven, kunnen dit grotendeels echter beter beschouwen als “ruis op de lijn”. Al vaker deelden wij de figuur met “redenen om te verkopen”, in onderstaande grafiek bijgewerkt tot en met 2022 (klik op de afbeelding voor een grotere weergave).

De grafiek laat alle krantenkoppen zien die sinds de kredietcrisis de media en het beleggerssentiment hebben beïnvloed. Elk bericht kon men aangrijpen als een reden om te verkopen, maar dat zou telkens een fout zijn gebleken. De beurs kijkt vaak al weer voorbij dergelijke zorgen en loopt dan vooruit op een herstel. Het duidelijkst was dat gedurende de coronacrisis, toen de lockdowns daadwerkelijk werden bekrachtigd had de beurs al een bodem bereikt.

Wie deze koppen leest, of een fervent volger van het nieuws is, zou bijna vergeten dat we maatschappelijk wel degelijk een enorm positieve ontwikkeling hebben doorgemaakt. De levensstandaard is de afgelopen decennia aanmerkelijk verbeterd en honderden miljoenen personen zijn wereldwijd onder de armoedegrens vandaan gekomen. De menselijke vindingrijkheid en innovatiedrang resulteren op langere termijn in economische groei, hetgeen zich onder meer vertaalt in hogere effectenkoersen. Zo bezien loont het zich dus om het glas als halfvol te beschouwen.

Het zijn van een optimist betekent echter niet dat men naïef moet zijn over risico’s en macro-economische of geopolitieke uitdagingen die zich voordoen. Regelmatig houden wij de ontwikkelingen tegen het licht, om te beschouwen hoe onze portefeuilles (kunnen) worden geraakt, dat is een standaard onderdeel van ons risicomanagement.

Staat een investeringscasus fundamenteel onder druk, dan is dat voor ons een reden om te verkopen. In de financiële literatuur worden koersschommelingen (volatiliteit) echter als risico bestempeld, en daar slaat men wat ons betreft de plank mis. Tussentijdse koersfluctuaties zijn een onderdeel van beleggen, een gedaalde koers betekent niet dat er iets mis is met het betreffende effect. Het betreft immers slechts een weergave van de perceptie van beleggers.

Op korte termijn bepaalt het sentiment de beurskoers, op de middellange termijn de fundamentele ontwikkelingen en op de zeer lange termijn speelt de bedrijfscultuur een belangrijke rol (zie ook bovenstaande grafiek).

Het gaat om de tijd in de markt, niet om het timen (in- en uitstappen) van de markt. Het explosieve herstel dat we in november gezien hebben na de publicatie van de meevallende inflatiecijfers in de Verenigde Staten is daar eens te meer het bewijs van.

Mocht u nog vragen of opmerkingen over deze e-mail of andere zaken hebben, dan verzoeken wij u vriendelijk contact op te nemen via onderstaande gegevens.

Met vriendelijke groet,

Michael Gielkens, MBA

Partner