Maandbericht September 2022

Bijgaand treft u het maandbericht aan, waarin we onze visie delen over de omstandigheden op de financiële markten.

Maandbericht: Het Wonder Van Samengestelde Interest

De financiële markten stellen momenteel het geduld en vertrouwen van beleggers op de proef. Ondanks een dalende beurs loont het zich om te blijven zitten en vertrouwen te houden in de lange termijn.

In ons maandbericht over augustus schreven wij dat een beurskoers op de korte termijn wordt beïnvloed door sentiment, waardoor deze fors kan afwijken van de onderliggende, intrinsieke bedrijfswaarde. Op de langere termijn reflecteert de beurskoers de intrinsieke waarde van een onderneming. Aangezien de economische cyclus zich niet laat voorspellen, wezen wij op de seculaire trends waar de effecten in onze portefeuilles blootstelling aan hebben. U kunt deze nieuwsbrief hier teruglezen.

Door te investeren in kapitaalkrachtige ondernemingen die crisisbestendig zijn en door een gehele cyclus heen een goed rendement op het geïnvesteerde kapitaal weten te realiseren, trachten wij op termijn de financiële doelstellingen van onze relaties te verwezenlijken. Drie belangrijke componenten die ons daarbij een belangrijk voordeel geven ten opzichte van de gemiddelde belegger zijn: geduld, doorzettingsvermogen en een lange tijdshorizon.

“Tijd is de vriend van het geweldige bedrijf, en de vijand van het middelmatige bedrijf” is een van de tegeltjeswijsheden van Warren Buffett, een van de beste beleggers aller tijden. Buffett benadrukt dat een geweldig bedrijf op termijn waarde blijft creëren voor beleggers en de maatschappij, terwijl middelmatige bedrijven slechts middelmatige resultaten te bieden hebben. Deze zaken vertalen zich uiteindelijk ook in de beurskoersen van desbetreffende ondernemingen.

Buffett werd een van de rijkste mensen ter wereld, en dat dankt hij persoonlijk aan het feit dat hij is geboren in de V.S., dat hij goede genen heeft en aan samengestelde interest (ook wel het rente-op-rente effect genoemd). Die eerste twee variabelen heeft men niet in de hand, maar samengestelde interest is een fenomeen waar elke belegger van kan profiteren.

Illustratieve voorbeelden samengestelde interest

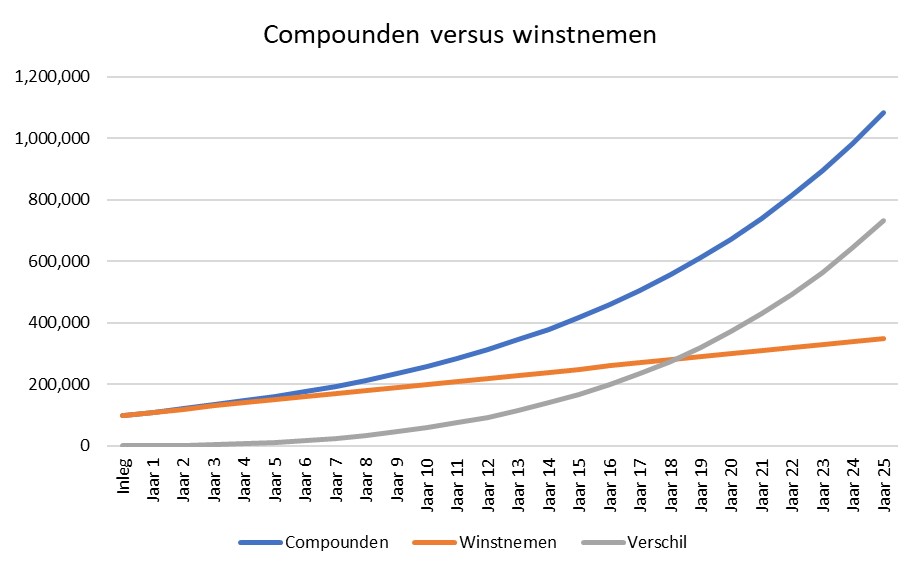

Een voorbeeld ter illustratie. Twee beleggers hebben EUR 100.000 te investeren. Belegger 1 weet dat het “compounden” oftewel het samenstellen van rendement op rendement de beste resultaten zal opleveren. Belegger 2 haalt op de laatste handelsdag van het jaar de winst eruit, en belegt dus door met de initiële inleg. Uitgaande van een fictief gemiddeld rendement (ter illustratie) van 10% per jaar en een beleggingshorizon van 25 jaar geeft de volgende resultaten: het vermogen van belegger 1 is gegroeid tot EUR 1.083.471 en dat van belegger 2 is gegroeid tot EUR 350.000 (immers verdiende deze elk jaar 10% op diens inleg). Het verschil tussen compounden of winstnemen bedraagt maar liefst EUR 733.471.

Wij worden wel eens geconfronteerd met de uitspraak: “van winstnemen is nog nooit iemand armer geworden.” Als we het gemiste rendement als kosten beschouwen, toont bovenstaande grafiek het tegendeel van die uitspraak aan.

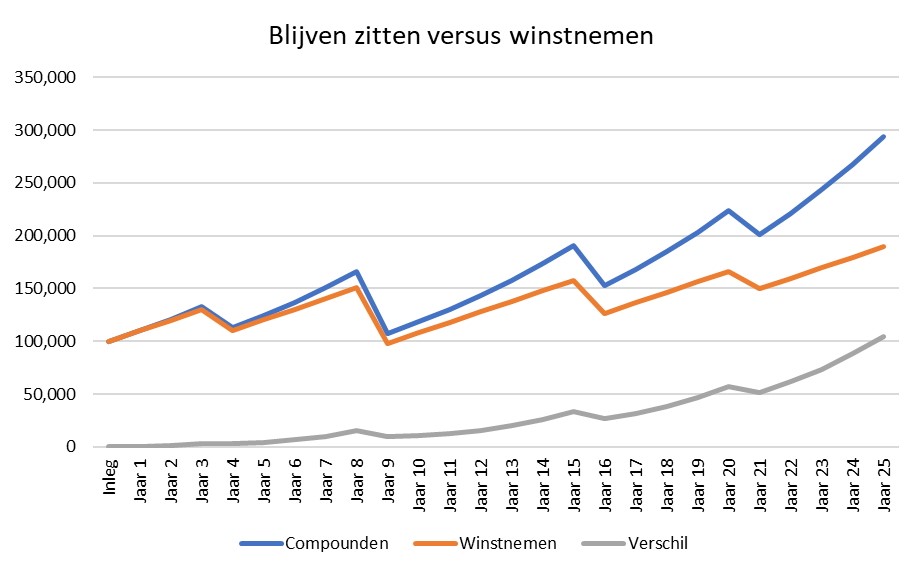

Een ander argument om winst te nemen is dat men daarmee dan de impact van beursdalingen zou kunnen temperen. We nemen dezelfde twee beleggers uit het vorige voorbeeld, maar introduceren vier beursdalingen. Een daling van 15% in jaar 4, een daling van 35% in jaar 9, een daling van 20% in jaar 16 en een daling van 10% in jaar 21. De belegger die jaarlijks de winst eruit haalt, blijft nog steeds meer dan EUR 100.000 achter ten opzichte van de belegger die “gewoon” blijft zitten en samengestelde interest het werk laat doen.

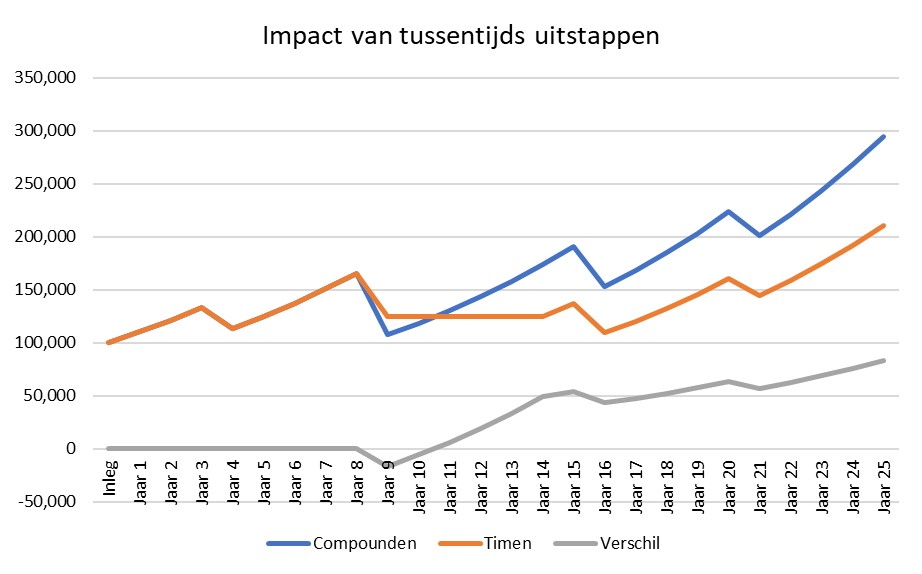

In de inleiding van dit maandbericht schreven we dat naast een lange tijdshorizon ook geduld en doorzettingsvermogen van belang zijn. De belegger uit voorbeeld 2 die op de hoogte is van compounden en dus niet tussentijds winst neemt, moet ook tegen een stootje kunnen. Stel de beursdaling in jaar 9 maakt deze belegger dusdanig zenuwachtig, dat deze besluit om met een verlies van 25% volledig uit de markt te stappen. De beurs daalde vervolgens nog eens met 10%, voordat het dieptepunt met een totale daling van 35% was bereikt. De belegger voelt zich gesterkt in de keuze om uit te stappen.

De ervaringen met de beurs waren bovendien dusdanig negatief, dat beleggen langdurig een vies woord was. Pas na enkele goede beursjaren, berichten over rendementen in de media en positieve signalen over de beurs vanuit de persoonlijke omgeving, besluit de belegger om aan het einde van jaar 14 toch weer in te stappen met het bedrag waarmee in jaar 9 werd uitgestapt.

De belegger betaalde een hoge prijs voor het tussentijds uitstappen, zoals te zien is in bovenstaande grafiek. Alhoewel in jaar 9 een verder verlies van nog eens EUR 16.564 werd bespaard door uit te stappen, staat de teller van het vermogen in jaar 25 uiteindelijk op EUR 210.909. Als de belegger echter in jaar 9 “gewoon” was blijven zitten, in plaats van de markt te proberen te timen, was het vermogen gegroeid tot EUR 294.382. De kosten van het tussentijds uitstappen, bedroegen dus EUR 83.473. Een veelzeggende uitspraak die aan Albert Einstein wordt toegeschreven, luidt: “Samengestelde interest is het achtste wereldwonder. Wie het begrijpt, verdient het. Wie het niet begrijpt, betaalt.”

Wij volstaan met de opmerking dat de aangehaalde voorbeelden natuurlijk een abstracte vereenvoudiging van de werkelijkheid zijn, maar we trachten te illustreren dat het tussentijds uitstappen of winstnemen desastreuze gevolgen kan hebben voor het uiteindelijke rendement. Als beheerder van het kapitaal van onze klanten, zien wij het als een van onze belangrijkste taken om het effect van samengestelde rente zijn werk te laten doen. Om Buffett’s partner Charlie Munger te citeren: “De eerste regel van compounding: onderbreek het nooit onnodig.”

Bovengemiddelde rendementen

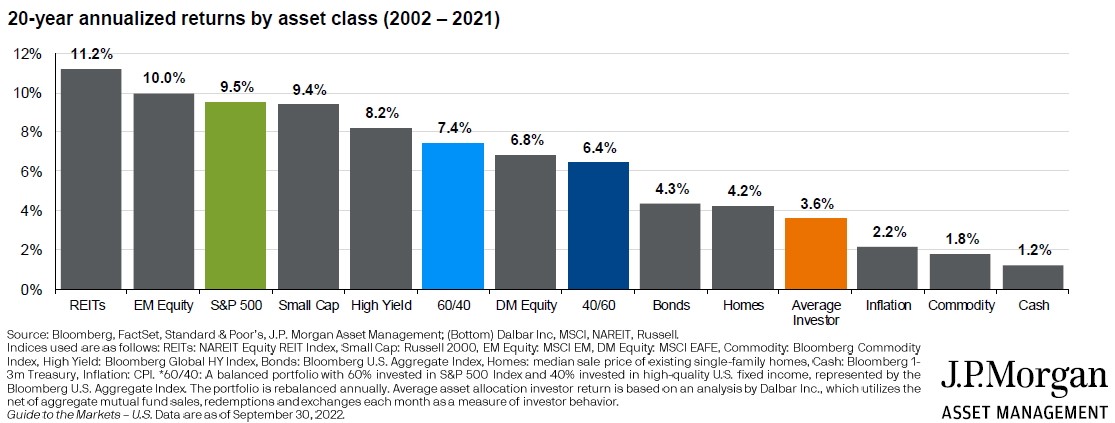

We kozen onze woorden in de inleiding van dit stuk zorgvuldig: de belegger die geduld, doorzettingsvermogen en een lange tijdshorizon combineert, heeft een belangrijk voordeel ten opzichte van de gemiddelde belegger. De gemiddelde belegger, hoe breng je die in kaart?

JP Morgan biedt het antwoord in haar “Guide to the Markets”. Op basis van een jaarlijkse studie van onderzoeksbureau Dalbar, die het al sinds 1984 uitvoert en publiceert, blijkt dat de gemiddelde belegger zijn eigen grootste vijand is. Door te proberen de markt te timen, een “ritje” te maken of te vaak transacties te doen, missen beleggers de boot van samengestelde interest.

De Dalbar studie toont aan dat de gemiddelde belegger de afgelopen 20 jaar een gemiddeld rendement wist te behalen van 3,6% per jaar. Daarmee blijft men de inflatie slechts nipt voor. Een traditionele neutrale portefeuille bestaande uit 60% obligaties en 40% aandelen boekte een gemiddeld rendement van 6,4% per jaar, terwijl de Amerikaanse S&P 500 aandelenindex een gemiddeld rendement van 9,5% wist te behalen.

Dalbar trekt een duidelijke conclusie: “Beleggers die geduldig bleven en zich niet concentreerden op marktschommelingen op de korte termijn waren aanzienlijk succesvoller dan degenen die hun emoties lieten overheersen.”

Juist in moeilijke beurstijden is het belangrijk om vast te houden aan de ingeslagen strategie, om op de langere termijn de beoogde beleggingsdoelstellingen te kunnen behalen. Wij schrijven onze nieuwsbrieven onder andere om onze relaties te ondersteunen om de focus op de lange termijn te houden.

Intussen blijven wij wel kort op de bal spelen en trachten wij de risico-rendementsverhouding waar mogelijk te optimaliseren, door effecten die door de excessen op de financiële markten met een onderwaardering van boven de 30 of 40% worden verhandeld (bij) te kopen, terwijl we posities met een kleinere veiligheidsmarge te gelde maken.

Wat de centrale banken gaan doen, hoe de inflatie zich zal ontwikkelen, wat de volgende stap van Poetin is of welke zwarte zwanen er mogelijk nog aan zitten te komen, kunnen wij niet voorspellen. Wat we wel weten, is dat kwalitatief hoogwaardige bedrijven met prijszettingsmacht en een sterke concurrentiepositie op termijn goede rendementen opleveren waarmee de financiële beleggingsdoelstellingen kunnen worden behaald.

Door hun sterke balans kunnen ze een crisis het hoofd bieden, en mogelijk zelfs er van profiteren door hun marktaandeel te vergroten en/of concurrenten over te nemen. Intussen investeren we geduldig mee met kundige families, ondernemers en gelouterde beleggers die een wezenlijk deel van hun vermogen op het spel hebben gezet (skin in the game) om van hun bedrijf of fonds een succes te maken. Dat is wat ons betreft een ijzersterke drijfveer die vertrouwen geeft richting de toekomst.

Mocht u nog vragen of opmerkingen over deze e-mail of andere zaken hebben, dan verzoeken wij u vriendelijk contact op te nemen via onderstaande gegevens.

Met vriendelijke groet,

Michael Gielkens, MBA

Partner